Unas palabras sobre la sesión del día anterior, marcada por una contracción general de las bolsas occidentales. En España, el IBEX35 perdió un 1,17%, siendo los valores tecnológicos, industriales y de servicios públicos los que más sufrieron. En Francia, el CAC40 pagó ayer un alto precio, lastrado por sus pesos pesados: TotalEnergies (-3,3%) y LVMH (-2,2%), en particular. Esto ilustra perfectamente lo que ocurrió en otros lugares: el consumo energético y cíclico cayó. El sector financiero es el que mejor se ha comportado: el entorno de tipos de interés elevados, que va a durar, debería permitir a las instituciones financieras mejorar sus márgenes, al menos inicialmente. El CAC40 perdió un 5% en agosto, tras recuperar un 8,9% en julio. El STOXX Europe 600 perdió un 5,3% en agosto, tras una subida del 7,6% en julio. En Estados Unidos, los índices americanos perdieron más terreno el 31 de agosto. El S&P500 terminó el mes con un -4,2%, pero había ganado un 9,1% en julio. El balance de julio-agosto es, pues, favorable para Wall Street en comparación con los mercados europeos.

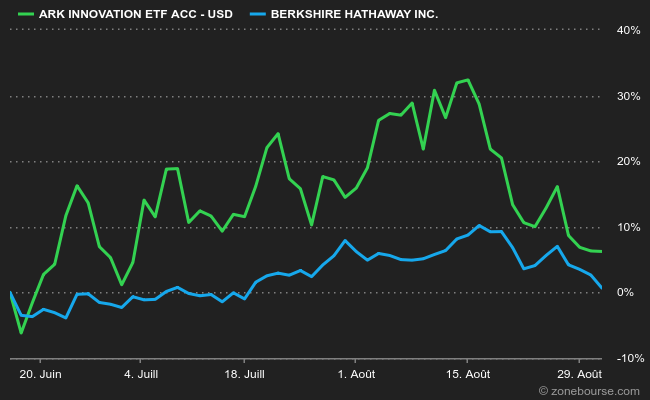

Comportamiento de ambos tipos de inversores desde el inicio del rebote

Fuente: MarketScreener

El inicio del nuevo curso escolar en septiembre nos ha dejado muchas malas noticias, y no hay mucho que hacer por el momento, hay que decirlo. Está la escalada de precios que obliga a los gobiernos a ponerse de nuevo el traje de bombero, mientras que el "cueste lo que cueste" del coronavirus aún no se ha resuelto. Están los bancos centrales que ya no pueden jugar al héroe que salva el mundo porque tienen que volver a sus verdaderas tareas. Está el nuevo orden mundial que se está instalando para sustituir al heredado de la Segunda Guerra Mundial. La lista es interminable y constituye una importante prueba de adaptación para las sociedades occidentales maduras.

La sesión del día comenzó en este ambiente de pesadez, aunque hay que destacar el claro descenso de los precios del petróleo. China sigue enfrentándose a las oleadas de coronavirus y su estrategia de "covirus cero" la lleva a bloquear hoy la zona de Chengdu. Estas sacudidas siguen pesando sobre el impulso económico y, a su vez, sobre la oferta mundial. El PMI manufacturero Caixin de agosto, publicado anoche, ha pasado a territorio de contracción. También he leído que un barco encalló en el Canal de Suez, en Egipto, a última hora de ayer y que los remolcadores estaban trabajando para despejarlo. Esto puede ser un destello, pero recordamos que el episodio de Ever Given en marzo de 2021 provocó una grave agitación en las cadenas de suministro. Además, el G7 estudiará la posibilidad de poner un tope al precio del petróleo ruso para calmar el sobrecalentamiento. Evidentemente, esto implicaría una presión a través de la disponibilidad de productos de seguros y financiación. Por último, el mercado parece dar por sentado que el BCE subirá los tipos en 125 puntos básicos de aquí a octubre, lo que implica una subida de 50 puntos básicos y una subida de 75 puntos básicos repartida entre las reuniones de la semana que viene y la de octubre. Al final, y una vez más, los conjuros fueron inútiles y la realidad económica no tardó en alcanzar al banco central.

En el ámbito empresarial, hay algunos resultados sobre la mesa, como los de Pernod Ricard en Francia y Broadcom en Estados Unidos.

En Asia-Pacífico, los índices caen en picado, generalmente más del 1%, como en Australia, Japón y Hong Kong. Los indicadores adelantados europeos apuntan a una apertura a la baja.

Lo más destacado del día en materia económica

Los PMI manufactureros definitivos de agosto de las principales economías se publicarán entre las 02:30 (para Japón) y las 15:45 (para Estados Unidos). También se conocerá la inflación suiza (8:30 horas) y la tasa de desempleo europea de julio (11:00 horas). En Estados Unidos, la encuesta Challenger sobre despidos (13:30) precederá a las nuevas solicitudes semanales de subsidio de desempleo (14:30), el gasto en construcción y el ISM manufacturero (16:00). Toda la agenda macro aquí.

El euro se mantiene cerca de la paridad, a 1,0014 dólares. El oro se debilita hasta los 1703 dólares. El petróleo sigue siendo bajista, con el Brent del Mar del Norte a 95,05 dólares por barril y el crudo ligero WTI estadounidense a 89 dólares. La deuda estadounidense a 10 años paga un 3,20%, al alza. El bitcoin ronda los 20.000 dólares.

Los principales cambios en las recomendaciones

- ABB: Morgan Stanley mantiene la infraponderación con un objetivo de precio reducido de 27,20 a 26.

- Addnode: SEB Equities comienza el seguimiento como comprar con un objetivo de 120 coronas suecas.

- Arbonia: Research Partners mantiene la opción de compra con un objetivo reducido de 21 a 19 CHF.

- Andritz: J.P. Morgan sube de sobreponderar a neutral con un objetivo de 60 euros.

- Cometa: UBS mantiene la opción de compra con un precio objetivo reducido de 280 a 253 CHF.

- Compagnie d'Entreprises CFE: Berenberg sube de comprar a mantener con un objetivo de 9,50 euros.

- Compagnie Financière Richemont: HSBC sube de comprar a mantener con un objetivo de 127 CHF.

- Electrolux: J.P. Morgan sube de neutral a infraponderar, con un objetivo de 135 SEK.

- Fodelia: Inderes mejoró de neutral a acumular, con un objetivo de 5,50 euros.

- GEA Group: J.P. Morgan sube de neutral a infraponderar, con un objetivo de 31 euros.

- Groupe Berkem: Berenberg mantiene la opción de compra con un precio objetivo reducido de 12 a 11,50 euros.

- Hapag-Lloyd: HSBC sube de mantener a reducir, con un objetivo de 193 euros.

- Hermès International: HSBC eleva de comprar a mantener con un objetivo de 1500 euros.

- Hydrogen Refueling Solutions: Berenberg mantiene la opción de compra con un objetivo de precio reducido de 37 a 32 euros.

- Kion: J.P. Morgan ha pasado de neutral a sobreponderar con un objetivo de 58 euros.

- Legrand: J.P. Morgan ha mejorado de neutral a sobreponderar con un objetivo de 95 euros.

- LVMH: HSBC ha mejorado de comprar a mantener, con un objetivo de 725 euros.

- Note: SEB Equities inicia el seguimiento de la acción como Comprar, con un objetivo de 235 SEK.

- Orpea: Berenberg eleva de comprar a mantener, con un objetivo de 41,50 euros.

- Partners Group: Morgan Stanley mantiene una ponderación en línea con un objetivo de precio elevado de 1168 a 1176 CHF.

- Sensirion: Credit Suisse eleva la calificación de " bajo rendimiento " a " neutral ", con un objetivo de 92 CHF.

- Signify: J.P. Morgan ha subido a Sobreponderar desde Neutral, con un objetivo de 43 euros.

- Stadler Rail: UBS mantiene la opción de compra con un objetivo de precio reducido de 45 a 43 CHF.

- The Swatch Group: HSBC eleva su calificación de comprar a mantener con un objetivo de 270 CHF.

- VAT Group: UBS mantiene la opción de compra con un objetivo de precio reducido de 350 a 330 CHF.

- Vetropack: Berenberg mantiene la opción de compra con un objetivo de precio reducido de 74 a 50 CHF.

En el mundo

Anuncios importantes (y no tan importantes)

- Finalmente, Rio Tinto recomprará las acciones restantes de Turquoise Hill a 43 CAD por acción.

- Unos hackers han atacado las redes informáticas de la petrolera italiana ENI, según informa Bloomberg.

- The Walt Disney está considerando un programa de membresía similar a Amazon Prime para ofrecer descuentos y beneficios, según el WSJ.

- Amazon lanza un servicio de almacenamiento para vendedores.

- Tencent tiene previsto desprenderse de 14.500 millones de dólares en activos este año, según el FT.

- Meta Platforms planea más funciones de pago para Facebook e Instagram.

- Pernod Ricard completa un ejercicio económico récord 2021/2022 y recompra acciones.

- Danone ha conseguido un tipo del 3,07% para su bono de 600 millones de euros a 10 años que se entregará la próxima semana.

- Eiffage está negociando la adquisición del Grupo Sun'R. La empresa de construcción y concesiones publicó sus resultados trimestrales al mismo tiempo.

- Air France-KLM sería un simple socio comercial y operativo en la adquisición de ITA, pero no inicialmente en el capital.

- Voltalia construirá un nuevo proyecto hidroeléctrico en la Guayana Francesa.

- Arm presenta una demanda contra Qualcomm por infracción de licencias y marcas.

- 3M Co recortará puestos de trabajo como parte de su reorganización.

- Bed Bath & Beyond cerrará 150 tiendas.

- Al parecer, Exxon y Shell están cerca de vender la empresa californiana de petróleo y gas Aera, según Reuters.

- El jefe de Gazprom dice que Siemens no puede mantener los equipos del Nord Stream 1 debido a las sanciones occidentales.

- La FDA aprueba los refuerzos de la vacuna covid-19 de Moderna y Pfizer-BioNTech.

- Microsoft creará 36.000 puestos de trabajo en Qatar.

- La OPEP+ prevé en su escenario base un déficit de mercado de 300.000 bpd en 2023.

- Google (Alphabet) se niega a alojar la aplicación de la red social de Trump.

- El personal de una fábrica de Volkswagen en México rechaza la propuesta salarial sindical.

- ACS toma el control de una autopista en EEUU por 900 millones de euros.

- Zur Rose quiere emitir un bono convertible y ampliar su capital.

- Nvidia cae con fuerza después de que EEUU restrinja la venta de chips a China.

- Principales publicaciones del día: Broadcom, Pernod Ricard, Lululemon, Campbell Soup, BRP, InPost, Stef... Toda la agenda aquí.

Lecturas

- ¿A quién le confía sus bitcoins? (MarketScreener).

- Volkswagen lucha por alcanzar a Tesla en materia de software (Bloomberg en inglés).

- Gorbachov nunca se dio cuenta de lo que había puesto en marcha (The Atlantic en inglés).

- La fábrica rusa de teorías conspirativas atrae a un público totalmente nuevo (Bloomberg en inglés).

- La ONU publica su informe sobre Xinjiang y la respuesta de China (ONU en inglés).

- Estados Unidos aprieta las tuercas a las exportaciones de microchip a China, penalizando a AMD y Nvidia (Nikkei Asia en inglés).

- Cómo pueden los países bálticos proteger a Europa del arma energética de Rusia (Project Syndicate en inglés).

- ¿Puede sobrevivir el centro comercial americano? (The New Republic en inglés).

- Meta quiere añadir contenido de pago a Insta y FB (The Verge en inglés).

Por

Por