Para empezar, unas palabras sobre las especificidades de los dos mercados, que son bastante marcadas y no siempre bien conocidas.

En el vasto territorio estadounidense, el avión tiene pocas alternativas a la hora de conectar dos grandes ciudades. Y en absoluto cuando las distancias se hacen más largas. Cuando el coronavirus comenzó a perturbar las economías, las aerolíneas estadounidenses ya habían hecho su revolución. La mayoría de ellas se declararon en quiebra para reorganizarse tras la conmoción del 11 de septiembre de 2001. Entonces comenzó una importante fase de consolidación que hizo que el 75% del mercado norteamericano se concentrara en manos de las "Cinco Grandes" (American Airlines, Delta Air Lines, Southwest Airlines, United Airlines, Air Canada). Como señala Masters, esta consolidación ha reconstruido el control de las compañías sobre los precios.

En Europa, el quinteto principal controla el 51% del mercado. Pero ya incluye a la compañía de bajo coste Ryanair, número uno, por delante de Deutsche Lufthansa, Air France-KLM, International Consolidated Airlines (British Airways, Iberia, etc.) y Aeroflot. Y las compañías aéreas tradicionales, que a su vez operan entidades de bajo coste, están obteniendo sus márgenes en los vuelos de larga distancia y en los viajes de negocios. La presión de los precios, la competencia ferroviaria y el nacionalismo capitalista hacen de Europa un mercado complejo.

Recuperación mucho más rápida en América del Norte

La pandemia ha golpeado duramente a los transportistas de ambos lados del Atlántico, y todos han recurrido a los fondos de apoyo del gobierno. Pero la recuperación de algunos ya ha comenzado mientras otros siguen languideciendo. Y la propia estructura de sus mercados hace que el tiempo parezca mucho más suave en el Oeste. La IATA prevé -47.700 millones de dólares de pérdidas netas para las aerolíneas en 2021, tras unas pérdidas récord de -126.400 millones de dólares el año pasado. Pero la organización internacional, que actualizó sus previsiones el 21 de abril, cree que las pérdidas en América del Norte se reducirán de -35.100 millones de dólares en 2020 a -5.000 millones en 2021. En el caso de Europa, con pérdidas aproximadamente equivalentes en 2020 (-34.500 millones de dólares), la mejora será mucho menor, con pérdidas de -22.200 millones de dólares en 2021, o el 47% de las pérdidas globales previstas en el sector este año (-47.700 millones de dólares). "Los transportistas europeos dependen en gran medida de los ingresos de los pasajeros internacionales, ya que los mercados nacionales sólo representan el 11% de los RPK (pasajeros-kilómetro, es decir, el número de pasajeros)".La IATA explica que la ralentización de la vacunación en Europa "también limitará los importantes mercados intraeuropeos y del Atlántico Norte".

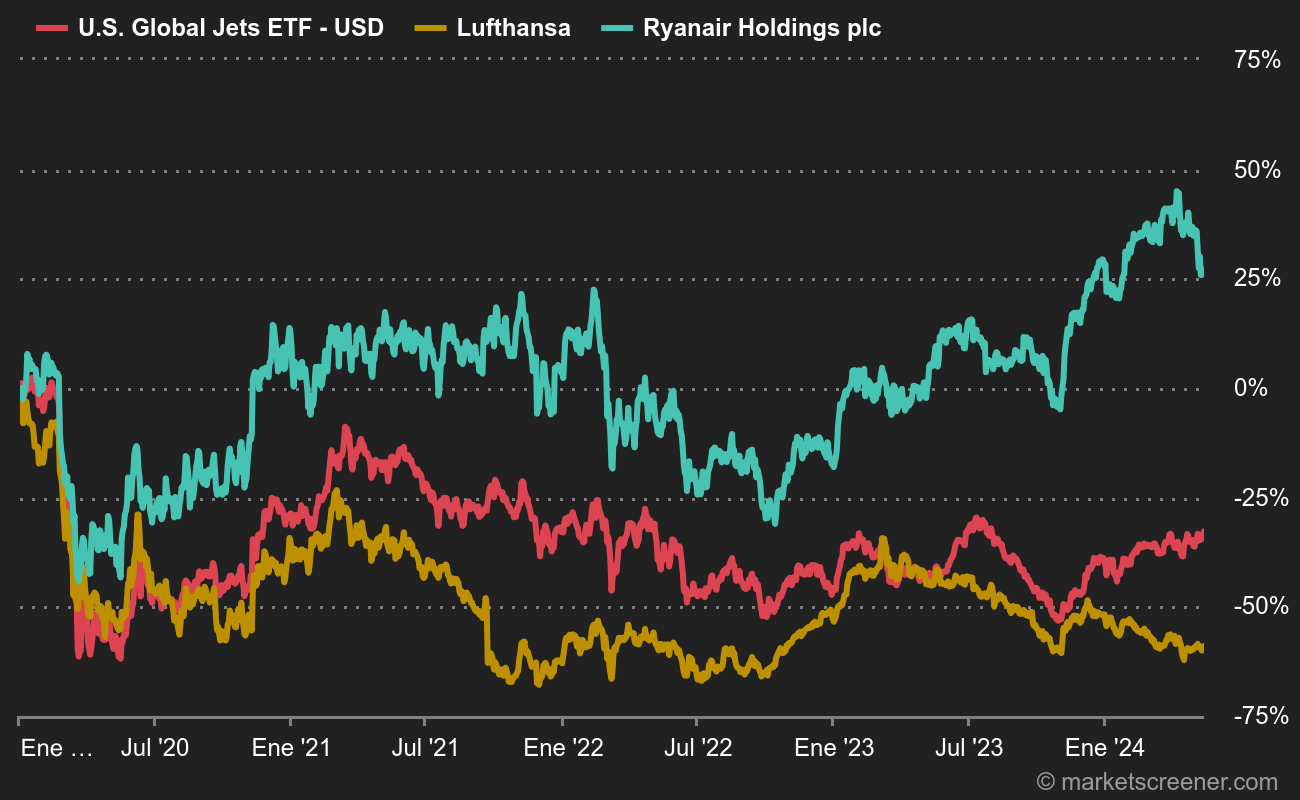

En el frente bursátil, muchos transportistas tuvieron un 2020 horrible, aunque en general las aerolíneas han repuntado significativamente desde sus mínimos de marzo de 2020. Al final, el rendimiento ha sido bastante dispar. El ETF JET, que está compuesto en un 80% por aerolíneas estadounidenses, ha bajado un -18% desde su precio del 1 de enero de 2020. Al mismo tiempo, Deutsche Lufthansa ha perdido el doble. Sin embargo, una empresa como Ryanair, considerada ágil y potencialmente ganadora de la desaparición de las grandes aerolíneas europeas, ha visto subir el precio de sus acciones un 15% desde entonces. Esto se ilustra en el siguiente gráfico.

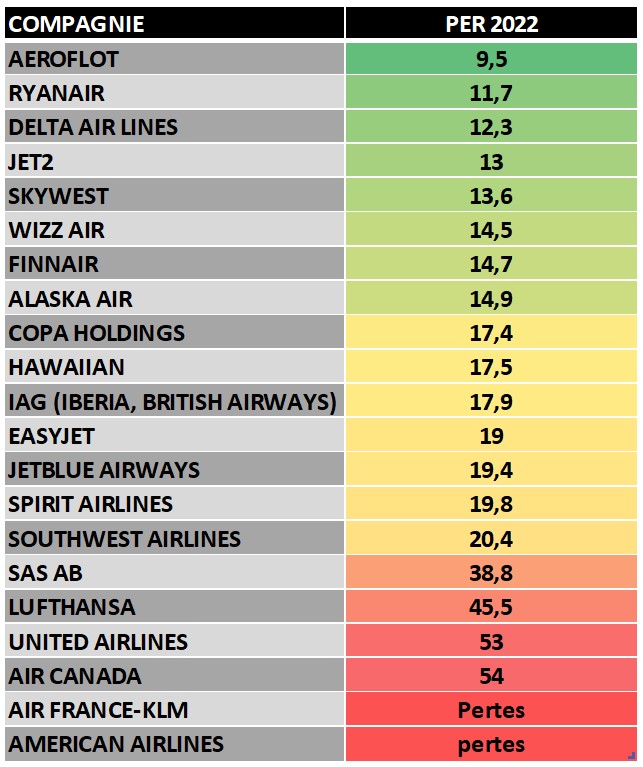

La empresa irlandesa es una excepción en el panorama. La mayoría de los demás transportistas están en territorio negativo. Pero a tenor de los resultados previstos para el 31 de diciembre de 2022 (o el 31 de marzo de 2023 en el caso de las empresas con un ejercicio fiscal diferido, como Ryanair o Wizz Air), algunas valoraciones parecen muy correctas. El siguiente cuadro recoge los PER de las principales compañías aéreas europeas y norteamericanas del sector. Demuestra que la división no es tan este/oeste como uno podría haber pensado. Por otro lado, los perdedores de siempre siguen ocupando los mismos asientos.

Aun así, hace falta un corazón fuerte para invertir en el sector de las aerolíneas basándose únicamente en estos ratios. Incluso el gran Warren Buffett se equivocó el año pasado, como señala el artículo del Financial Times: vendió sus posiciones en Southwest, United y American Airlines en mayo de 2020, casi en el peor momento posible, antes de que la mayoría de los valores se hubieran duplicado.

El PER no es toda la historia, pero muestra que los analistas esperan que muchas empresas vuelvan a normalizar sus beneficios o a casi normalizarlos a partir del próximo año, con la mayoría de los grupos norteamericanos un paso por delante. Los inversores deben favorecer los expedientes más cualitativos en términos de balance, porque las empresas que han vivido y viven de un sistema de soporte vital tendrán que pagarse en algún momento. El director general de Air France-KLM, Ben Smith, declaró hace dos semanas que la aerolínea nacional francesa probablemente pedirá más dinero a sus accionistas a lo largo del año. De hecho, el director general de Air France-KLM, Ben Smith, dijo hace dos semanas que la aerolínea nacional francesa probablemente volverá a pedir a sus accionistas a finales de este año que aligeren su balance, una vez que hayan concluido las últimas operaciones de apoyo público.

Por

Por